- Struktura finansowa określa źródła finansowania aktywów firmy

- Kapitał własny to najbezpieczniejsze źródło finansowania

- Kapitał obcy dzieli się na krótko- i długoterminowy

- Właściwa struktura finansowa zmniejsza ryzyko i optymalizuje koszty

- Wskaźniki finansowe pomagają ocenić efektywność struktury finansowej

- Optymalna struktura wymaga równowagi między ryzykiem a zyskiem

- Zarządzanie strukturą finansową wymaga ciągłej analizy i dostosowywania

Czym jest struktura finansowa przedsiębiorstwa?

Struktura finansowa firmy to układ źródeł finansowania majątku przedsiębiorstwa. Określa ona proporcje między kapitałem własnym a obcym w finansowaniu działalności. Jest fundamentem podejmowania kluczowych decyzji finansowych w organizacji.

Właściwie dobrana struktura finansowa firmy wpływa na płynność finansową i stabilność przedsiębiorstwa. Pozwala ona na optymalne wykorzystanie dostępnych zasobów finansowych. Ma bezpośredni wpływ na koszt pozyskiwania kapitału.

Rodzaje kapitału w strukturze finansowej

Kapitał własny jako fundament firmy

Kapitał własny stanowi najbezpieczniejsze źródło finansowania działalności. Pochodzi on z wkładów właścicieli, zysków zatrzymanych oraz emisji akcji. Jest podstawowym zabezpieczeniem działalności firmy i nie wymaga spłaty. Daje największą swobodę w podejmowaniu decyzji inwestycyjnych.

- Kapitał zakładowy

- Zysk zatrzymany

- Kapitał zapasowy

- Kapitał z aktualizacji wyceny

- Pozostałe kapitały rezerwowe

Kapitał obcy - charakterystyka i zastosowanie

Źródła finansowania działalności obcym kapitałem są zróżnicowane i dostępne w różnych formach. Kredyty bankowe, obligacje i pożyczki to najpopularniejsze formy kapitału obcego. Każde z tych źródeł ma swoje specyficzne warunki i koszty pozyskania.

Kapitał obcy zwiększa możliwości rozwojowe przedsiębiorstwa poprzez efekt dźwigni finansowej. Wymaga jednak regularnej obsługi w postaci spłaty rat i odsetek. Jego wykorzystanie wiąże się z ryzykiem finansowym.

| Forma kapitału | Zalety | Wady |

|---|---|---|

| Kredyt bankowy | Szybkość pozyskania, tarcza podatkowa | Wysokie koszty, zabezpieczenia |

| Obligacje | Elastyczne warunki, prestiż | Długi proces emisji, wysokie koszty |

| Leasing | Łatwość pozyskania, korzyści podatkowe | Wyższy koszt całkowity |

Analiza wskaźnikowa struktury finansowej

Analiza finansowa przedsiębiorstwa wymaga systematycznego badania wskaźników. Wskaźniki finansowe firmy dostarczają kluczowych informacji o kondycji przedsiębiorstwa. Pozwalają ocenić efektywność zarządzania strukturą kapitału.Kluczowe wskaźniki zadłużenia

Wskaźnik ogólnego zadłużenia pokazuje udział zobowiązań w finansowaniu aktywów. Wskaźnik zadłużenia kapitału własnego informuje o relacji między kapitałem obcym a własnym.

Wskaźnik pokrycia odsetek określa zdolność firmy do obsługi zadłużenia. Wskaźnik zadłużenia długoterminowego wskazuje na stabilność finansowania.

- Wskaźnik ogólnego zadłużenia (optymalny poziom: 0.4-0.6)

- Wskaźnik zadłużenia kapitału własnego (bezpieczny poziom: poniżej 1.0)

- Wskaźnik pokrycia odsetek (minimalny poziom: 3.0)

- Wskaźnik zadłużenia długoterminowego (rekomendowany poziom: poniżej 0.5)

- Wskaźnik dźwigni finansowej (optymalny poziom: 1.5-2.0)

- Wskaźnik trwałości struktury finansowania (pożądany poziom: powyżej 1.0)

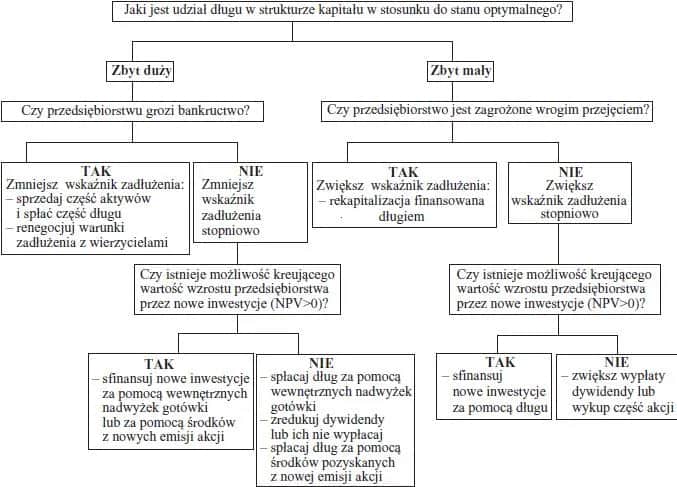

Jak zarządzać strukturą finansową?

Zarządzanie finansami firmy wymaga ciągłego monitorowania i dostosowywania struktury kapitału. Kluczowe jest utrzymanie równowagi między bezpieczeństwem a efektywnością.

Strategia finansowa przedsiębiorstwa powinna uwzględniać koszty różnych źródeł kapitału. Właściwe proporcje między kapitałem własnym a obcym zwiększają wartość firmy.

Regularna analiza wskaźników pozwala na wczesne wykrycie problemów. Szybka reakcja na zmiany rynkowe jest kluczowa.

Optymalizacja źródeł finansowania

Optymalizacja kapitału firmy zaczyna się od analizy dostępnych źródeł finansowania. Wybór odpowiednich instrumentów finansowych musi uwzględniać specyfikę branży. Koszty kapitału powinny być regularnie porównywane z konkurencją.

Dywersyfikacja źródeł finansowania zwiększa bezpieczeństwo przedsiębiorstwa. Elastyczność w dostępie do kapitału poprawia pozycję negocjacyjną. Warto rozważyć alternatywne formy finansowania.

| Etap rozwoju | Rekomendowana struktura |

|---|---|

| Start-up | 80% kapitał własny, 20% kapitał obcy |

| Wzrost | 60% kapitał własny, 40% kapitał obcy |

| Dojrzałość | 50% kapitał własny, 50% kapitał obcy |

Wpływ struktury finansowej na rozwój przedsiębiorstwa

Odpowiednia struktura finansowa firmy jest fundamentem stabilnego rozwoju. Pozwala na realizację planów inwestycyjnych bez nadmiernego ryzyka.

Zrównoważone finansowanie zwiększa elastyczność operacyjną przedsiębiorstwa. Właściwy dobór źródeł kapitału wpływa na konkurencyjność.

Efektywna strategia finansowa przedsiębiorstwa umożliwia szybsze reagowanie na szanse rynkowe. Odpowiednie proporcje kapitałów zwiększają zdolność kredytową.

Stabilna struktura finansowa przyciąga inwestorów i partnerów biznesowych. Wzmacnia to pozycję negocjacyjną firmy.

Błędy w kształtowaniu struktury finansowej

Nadmierne zadłużenie to najczęstszy błąd w zarządzaniu strukturą finansową firmy. Firmy często przeceniają swoją zdolność do obsługi zobowiązań. Może to prowadzić do utraty płynności finansowej.

Zbyt konserwatywne podejście ogranicza potencjał rozwojowy. Niewykorzystanie efektu dźwigni finansowej zmniejsza rentowność kapitału własnego. Brak dywersyfikacji źródeł finansowania zwiększa ryzyko.

Nieuwzględnianie sezonowości w planowaniu struktury kapitału jest poważnym błędem. Niedopasowanie terminów spłaty zobowiązań do cyklu operacyjnego generuje problemy z płynnością. Brak regularnej analizy wskaźników utrudnia wykrycie zagrożeń.

Planowanie zmian w strukturze finansowej

Zarządzanie finansami firmy wymaga systematycznego planowania zmian. Kluczowe jest przewidywanie przyszłych potrzeb kapitałowych.

Analiza trendów rynkowych pomaga w dostosowaniu struktury finansowania. Elastyczne podejście do zmian zwiększa bezpieczeństwo finansowe.

Regularne przeglądy efektywności źródeł finansowania są niezbędne. Szybka reakcja na zmiany warunków rynkowych minimalizuje ryzyko.

Dostosowanie struktury do celów firmy

Struktura finansowa musi wspierać realizację strategicznych celów przedsiębiorstwa. Wybór źródeł finansowania powinien uwzględniać specyfikę branży. Konieczne jest zachowanie równowagi między kosztami a ryzykiem.

Optymalizacja kapitału firmy wymaga ciągłego monitorowania efektywności. Wszelkie zmiany w strukturze finansowej powinny być poprzedzone szczegółową analizą. Kluczowe jest utrzymanie bezpiecznego poziomu zadłużenia przy jednoczesnym zapewnieniu środków na rozwój.

Strategie budowania stabilnej struktury finansowej - co musisz wiedzieć?

Struktura finansowa firmy to znacznie więcej niż tylko proporcje między kapitałem własnym a obcym. To fundament, który determinuje możliwości rozwojowe przedsiębiorstwa i jego zdolność do przetrwania w zmiennym otoczeniu rynkowym. Kluczem do sukcesu jest znalezienie równowagi między bezpieczeństwem a efektywnością finansowania.

Efektywne zarządzanie finansami firmy wymaga regularnego monitorowania wskaźników zadłużenia i płynności. Właściwe proporcje finansowania powinny być dostosowane do etapu rozwoju przedsiębiorstwa - od dominacji kapitału własnego w fazie startowej, po bardziej zróżnicowaną strukturę w okresie dojrzałości.

Najczęstsze błędy, takie jak nadmierne zadłużenie czy zbyt konserwatywne podejście do finansowania, można wyeliminować poprzez systematyczną analizę finansową przedsiębiorstwa i elastyczne dostosowywanie strategii do zmieniających się warunków rynkowych. Sukces w zarządzaniu strukturą finansową wymaga nie tylko wiedzy technicznej, ale także umiejętności przewidywania przyszłych potrzeb kapitałowych i szans rozwojowych.