Odpisy amortyzacyjne stanowią kluczowy element księgowości każdego przedsiębiorstwa. To systematyczny proces zmniejszania wartości środków trwałych w czasie ich użytkowania. Pozwalają one rozłożyć koszt zakupu majątku firmy na wiele lat podatkowych. Prawidłowe naliczanie amortyzacji ma bezpośredni wpływ na koszty firmy oraz wysokość płaconego podatku.

Polski system podatkowy oferuje różne metody naliczania amortyzacji, dostosowane do potrzeb przedsiębiorców. Najważniejszym elementem procesu jest wybór odpowiedniej metody oraz prawidłowe obliczenie stawki amortyzacyjnej. Dzięki temu firma może optymalnie zarządzać swoimi kosztami podatkowymi.

Najważniejsze informacje:- Amortyzacja to proces rozliczania kosztu zakupu środków trwałych w czasie

- Wpływa bezpośrednio na wysokość podatku dochodowego firmy

- Istnieją cztery główne metody: liniowa, degresywna, naturalna i grupowa

- Podstawą obliczeń jest wartość początkowa środka trwałego

- Stawki amortyzacyjne są określone w wykazie stawek amortyzacyjnych

- Odpisy można naliczać miesięcznie, kwartalnie lub rocznie

Czym jest odpis amortyzacyjny?

Odpis amortyzacyjny to sposób rozliczania kosztów zakupu środków trwałych w czasie. Jest to systematyczny proces zmniejszania wartości księgowej majątku firmy przez określony okres.

Znaczenie odpisów amortyzacyjnych dla firm jest kluczowe z trzech powodów. Pozwalają one rozłożyć wysokie koszty zakupu na wiele lat podatkowych. Wpływają bezpośrednio na wysokość płaconego podatku. Dodatkowo, ułatwiają planowanie wydatków związanych z wymianą zużytego sprzętu.

- Wpływ na podstawę opodatkowania poprzez zaliczenie do kosztów uzyskania przychodu

- Odzwierciedlenie realnego zużycia majątku firmy

- Możliwość planowania wydatków inwestycyjnych

Metody amortyzacji - którą wybrać?

Amortyzacja liniowa

Obliczanie amortyzacji środków trwałych metodą liniową polega na równomiernym rozłożeniu wartości początkowej na cały okres użytkowania. Odpisy dokonywane są w równych ratach miesięcznych lub rocznych.

Zaletą tej metody jest jej prostota i przewidywalność w planowaniu kosztów. Pozwala na stabilne obciążenie wyniku finansowego. Wadą może być brak elastyczności przy szybszym zużyciu środka trwałego.

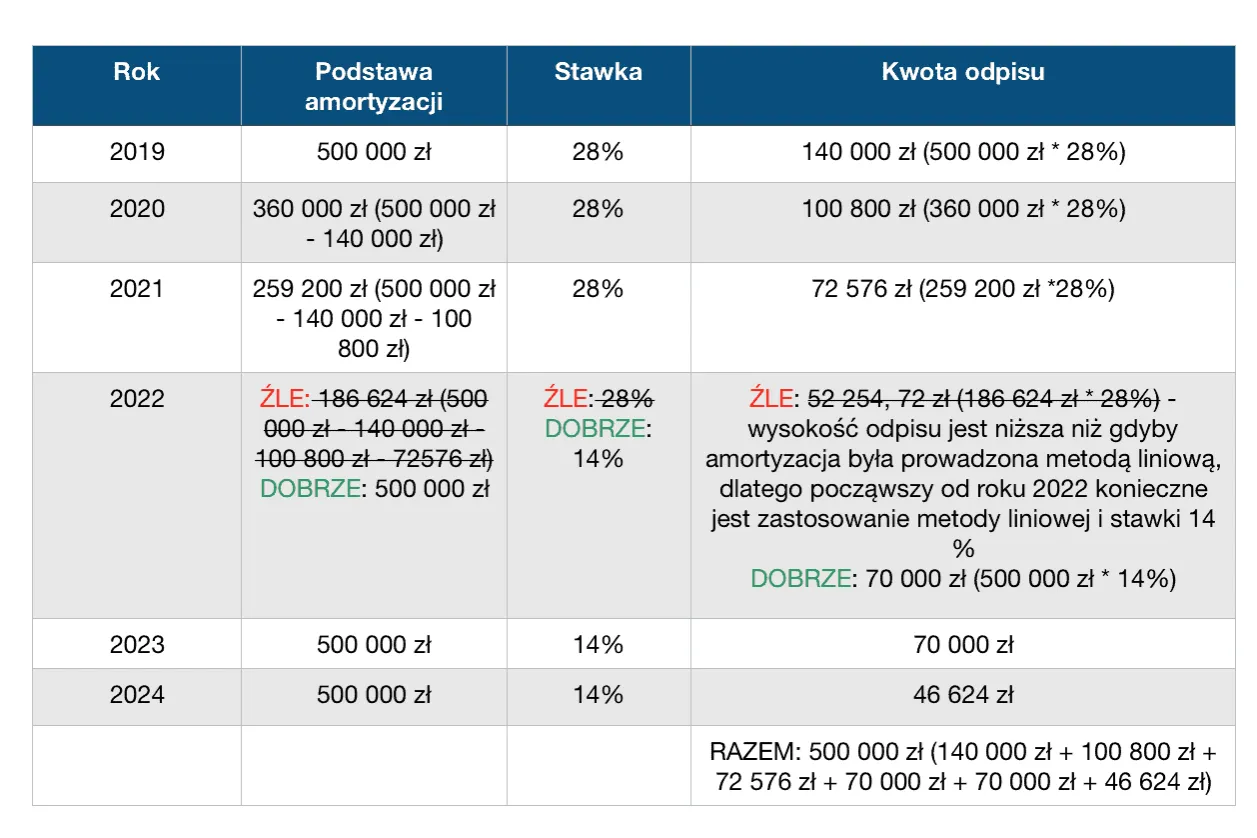

Amortyzacja degresywna

Metody liczenia amortyzacji degresywnej zakładają wyższe odpisy w początkowym okresie użytkowania. Z każdym kolejnym rokiem kwota odpisu maleje.

Ta metoda pozwala szybciej odzyskać zainwestowane środki. Sprawdza się przy środkach trwałych szybko tracących wartość. Wymaga jednak dokładniejszego planowania przepływów finansowych.

Amortyzacja naturalna

Metoda naturalna bazuje na rzeczywistym zużyciu środka trwałego. Wyliczanie odpisów amortyzacyjnych opiera się na konkretnych jednostkach zużycia.

Znajduje zastosowanie głównie w przypadku maszyn produkcyjnych. Sprawdza się przy środkach trwałych, których zużycie można łatwo zmierzyć w konkretnych jednostkach.

Amortyzacja grupowa

Metoda grupowa pozwala na łączne amortyzowanie podobnych środków trwałych. Dotyczy to elementów o niższej wartości jednostkowej.

Można ją stosować dla środków trwałych o wartości do 3500 zł. Wymaga prowadzenia szczegółowej ewidencji grupowej.

Jak krok po kroku obliczyć odpis amortyzacyjny?

- Ustal wartość początkową środka trwałego na podstawie faktury zakupu lub kosztów wytworzenia.

- Sprawdź stawkę amortyzacji jak stosować w wykazie stawek amortyzacyjnych.

- Wybierz odpowiednią metodę amortyzacji dostosowaną do specyfiki środka trwałego.

- Oblicz roczną kwotę odpisu według wybranej metody.

- Podziel roczny odpis przez 12, aby uzyskać miesięczne raty.

Wzór na obliczenie odpisu amortyzacyjnego

Wzór na roczny odpis amortyzacyjny jak obliczyć: Wartość początkowa × Stawka amortyzacyjna = Roczny odpis

Każdy element wzoru ma znaczenie dla końcowego wyniku. Wartość początkowa to cena zakupu lub koszt wytworzenia. Stawka amortyzacyjna wynika z przepisów podatkowych.

Wzór na miesięczny odpis: Roczny odpis ÷ 12 = Miesięczny odpis

Przykład obliczenia odpisu amortyzacyjnego

Firma zakupiła maszynę produkcyjną za 100 000 zł. Amortyzacja w firmie obliczenia będą przeprowadzane przy użyciu 20% stawki rocznej.

Roczny odpis wynosi 100 000 zł × 20% = 20 000 zł. Miesięczny odpis to 20 000 zł ÷ 12 = 1 666,67 zł. Po zaokrągleniu otrzymujemy 1 667 zł miesięcznie.

| Okres | Kwota |

|---|---|

| Roczny odpis | 20 000 zł |

| Miesięczny odpis | 1 667 zł |

Stawki amortyzacyjne - gdzie szukać i jak stosować?

Wykaz stawek amortyzacyjnych znajduje się w załączniku do ustawy o podatku dochodowym. Zawiera on szczegółowy podział środków trwałych na grupy.

Dla budynków stawka wynosi zwykle 2,5%. Maszyny produkcyjne amortyzuje się najczęściej stawką 20%. Sprzęt komputerowy można amortyzować stawką 30%.

Wpływ odpisów amortyzacyjnych na finanse firmy

Koszty uzyskania przychodu

Odpis amortyzacyjny kalkulacja bezpośrednio wpływa na koszty podatkowe. Pozwala na rozłożenie w czasie dużych wydatków inwestycyjnych. Umożliwia optymalizację obciążeń podatkowych w kolejnych latach.Zobowiązania podatkowe

Odpisy amortyzacyjne zmniejszają podstawę opodatkowania. Wpływają na wysokość miesięcznych lub kwartalnych zaliczek na podatek.

Właściwe planowanie amortyzacji pozwala na optymalizację podatkową. Daje możliwość sterowania wysokością kosztów w poszczególnych okresach.

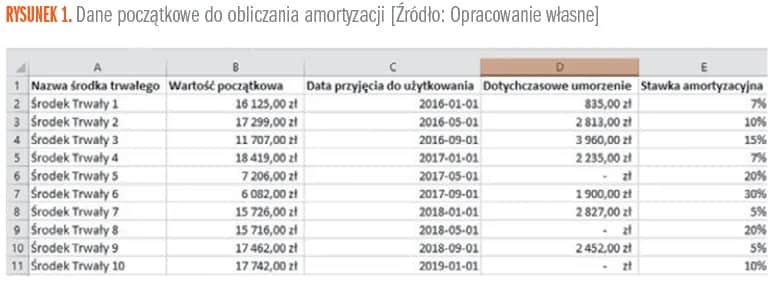

Jak prowadzić ewidencję środków trwałych?

Ewidencja środków trwałych musi być prowadzona zgodnie z przepisami ustawy o rachunkowości. Stanowi podstawę do prawidłowego naliczania amortyzacji.

- Numer inwentarzowy środka trwałego

- Data przyjęcia do użytkowania

- Wartość początkowa

- Wybrana metoda amortyzacji

- Historia naliczonych odpisów

Ewidencję należy prowadzić systematycznie i dokładnie. Warto korzystać z programów księgowych automatyzujących proces. Regularne kontrole poprawności zapisów pozwalają uniknąć błędów w rozliczeniach podatkowych.

Co musisz wiedzieć o odpisach amortyzacyjnych?

Odpisy amortyzacyjne to kluczowy element księgowości, który pozwala firmom rozłożyć koszty zakupu środków trwałych na dłuższy okres. Wybór odpowiedniej metody amortyzacji - liniowej, degresywnej, naturalnej czy grupowej - ma bezpośredni wpływ na finanse przedsiębiorstwa.

Obliczanie amortyzacji wymaga precyzyjnego określenia wartości początkowej środka trwałego oraz zastosowania właściwej stawki amortyzacyjnej. Dzięki systematycznemu prowadzeniu ewidencji i dokładnym obliczeniom, firma może efektywnie planować wydatki i optymalizować obciążenia podatkowe.

Pamiętaj, że prawidłowe wyliczanie odpisów amortyzacyjnych to nie tylko wymóg prawny, ale także narzędzie zarządzania finansami firmy. Regularne monitorowanie i aktualizacja ewidencji środków trwałych pomoże Ci utrzymać porządek w dokumentacji i uniknąć problemów podczas kontroli skarbowej.