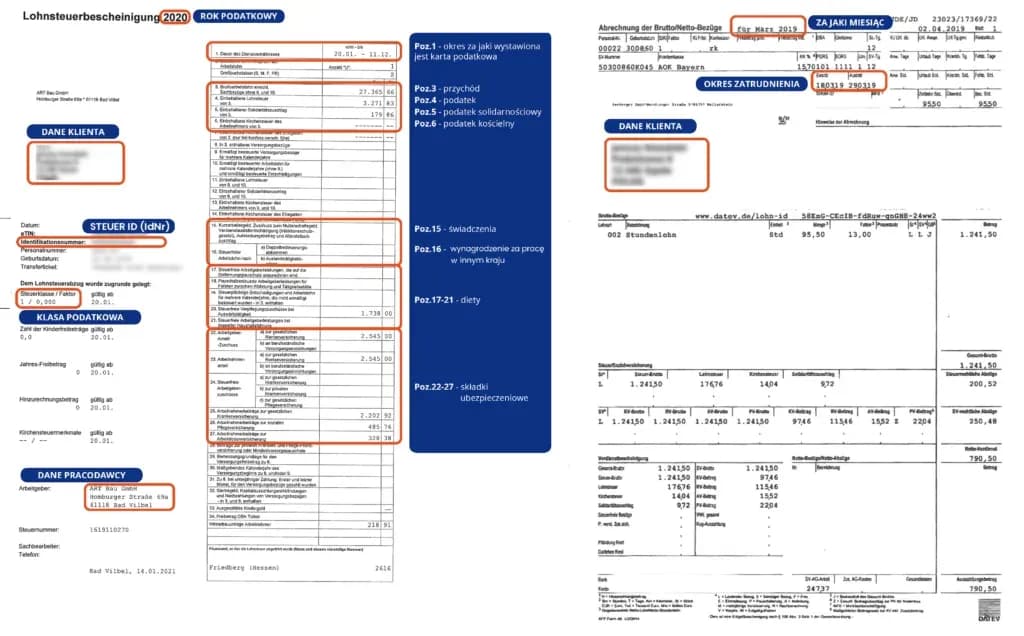

Lohnsteuerbescheinigung to kluczowy dokument podatkowy dla osób pracujących w Niemczech. Wydawany przez pracodawcę na koniec roku podatkowego, zawiera szczegółowe informacje o dochodach i potrąceniach pracownika. Jest niezbędny do rozliczenia podatków zarówno w Niemczech, jak i w Polsce. Dla polskich rezydentów podatkowych pracujących w Niemczech, Lohnsteuerbescheinigung pełni rolę podobną do PIT-11.

Dokument ten obejmuje dane takie jak roczny dochód brutto, zaliczki na podatek dochodowy, składki na ubezpieczenia społeczne oraz klasę podatkową. Pracodawca powinien dostarczyć go do końca lutego następnego roku. Właściwe wykorzystanie informacji z Lohnsteuerbescheinigung jest kluczowe dla prawidłowego rozliczenia podatkowego w obu krajach. Najważniejsze informacje:- Lohnsteuerbescheinigung to niemiecki odpowiednik PIT-11

- Zawiera szczegółowe dane o dochodach i potrąceniach pracownika

- Jest wydawany przez pracodawcę do końca lutego następnego roku

- Niezbędny do rozliczenia podatków w Niemczech i Polsce

- Polscy rezydenci muszą uwzględnić te dochody w polskim zeznaniu podatkowym

- Umowa o unikaniu podwójnego opodatkowania między Polską a Niemcami wpływa na sposób rozliczenia

Czym jest Lohnsteuerbescheinigung?

Lohnsteuerbescheinigung to niemiecki dokument podatkowy, odpowiednik polskiego PIT-11. Jest wydawany przez pracodawcę na koniec roku podatkowego i zawiera kluczowe informacje o dochodach pracownika.

- Roczny dochód brutto (Bruttoarbeitslohn)

- Zaliczki na podatek dochodowy (Einbehaltene Lohnsteuer)

- Składki na ubezpieczenia społeczne

- Klasa podatkowa (Steuerklasse)

- Numer identyfikacji podatkowej (Identifikationsnummer)

Lohnsteuerbescheinigung odgrywa kluczową rolę w rozliczeniu podatkowym w Polsce dla osób pracujących w Niemczech. Dokument ten jest niezbędny do prawidłowego wykazania dochodów zagranicznych w polskim zeznaniu podatkowym. Stanowi podstawę do obliczenia zobowiązań podatkowych w obu krajach.

Obowiązek zgłoszenia dochodów z Niemiec w Polsce

Polscy rezydenci podatkowi mają obowiązek zgłaszać dochody z Niemiec w polskim urzędzie skarbowym. Dotyczy to osób, które spędzają w Polsce ponad 183 dni w roku podatkowym.

Status rezydenta podatkowego określa, gdzie dana osoba ma nieograniczony obowiązek podatkowy. Dla polskich rezydentów oznacza to konieczność rozliczenia wszystkich dochodów, niezależnie od kraju ich uzyskania. W praktyce, praca w Niemczech nie zwalnia z obowiązku rozliczenia się w Polsce.

Umowa o unikaniu podwójnego opodatkowania

Polska i Niemcy mają podpisaną umowę o unikaniu podwójnego opodatkowania. Zapobiega ona sytuacji, w której ten sam dochód byłby opodatkowany w obu krajach.

Umowa ta wpływa na sposób rozliczenia podatku z Niemiec w Polsce. Dochody uzyskane w Niemczech nie są wliczane do ogólnej podstawy opodatkowania w Polsce, ale mogą wpłynąć na stawkę podatkową dla innych dochodów. To kluczowe przy wypełnianiu polskiego PIT z dochodów niemieckich.

Krok 1: Przygotowanie dokumentów

- Lohnsteuerbescheinigung

- Dokumenty potwierdzające inne dochody w Polsce

- Zaświadczenie o miejscu zamieszkania dla celów podatkowych

- Dokumenty potwierdzające ulgi i odliczenia

Lohnsteuerbescheinigung powinieneś otrzymać od niemieckiego pracodawcy do końca lutego. Jeśli go nie dostaniesz, masz prawo zażądać jego wydania. W przypadku problemów, skontaktuj się z niemieckim urzędem skarbowym (Finanzamt).

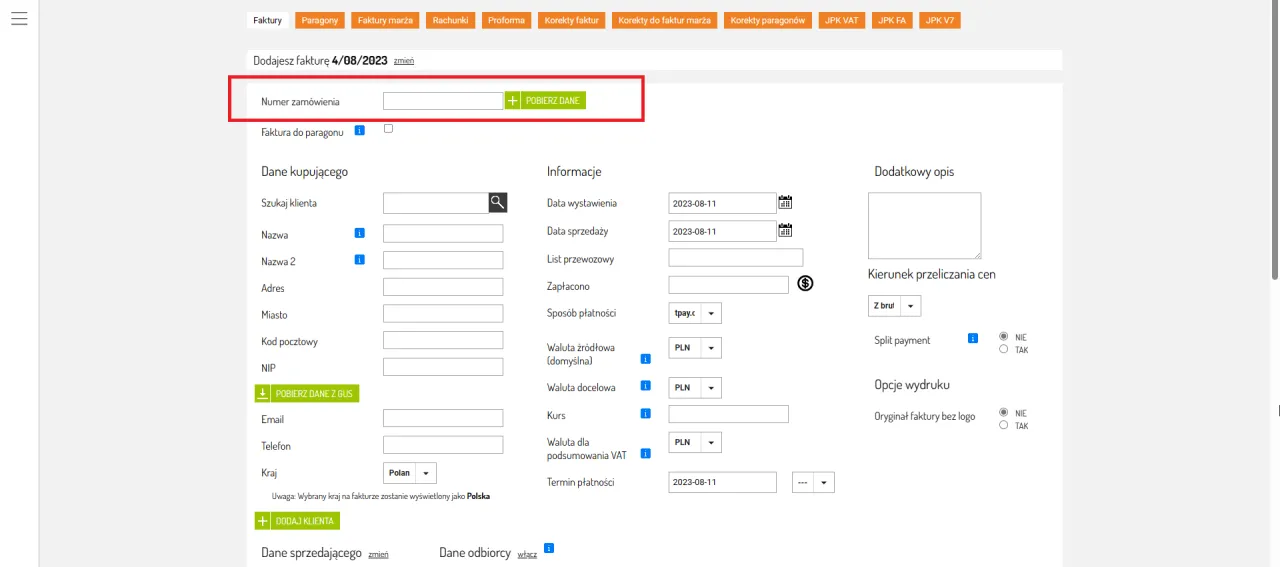

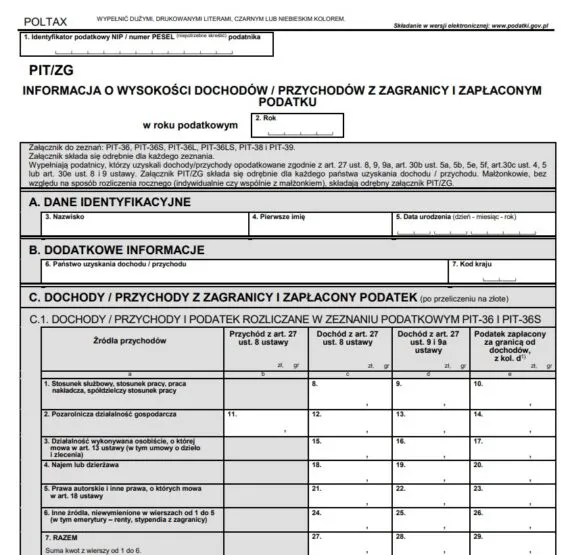

Krok 2: Wybór odpowiedniego formularza PIT

Przy rozliczeniu Lohnsteuerbescheinigung w Polsce najczęściej używa się formularzy PIT-36 lub PIT-36L. Wybór zależy od formy opodatkowania w Polsce.

| PIT-36 | PIT-36L |

|---|---|

| Dla osób rozliczających się na zasadach ogólnych | Dla osób rozliczających się liniowo |

| Umożliwia wspólne rozliczenie z małżonkiem | Brak możliwości wspólnego rozliczenia |

| Progresywna skala podatkowa | Stała stawka 19% |

Krok 3: Wypełnianie formularza PIT

Sekcja dochodów zagranicznych

W formularzu PIT znajdź sekcję dotyczącą dochodów z zagranicy. Wpisz tam kwotę dochodu z Lohnsteuerbescheinigung. Pamiętaj o przeliczeniu kwot na złotówki według średniego kursu NBP. Wskaż Niemcy jako kraj źródła dochodu. Nie zapomnij o wpisaniu zapłaconego w Niemczech podatku.

Metoda proporcjonalnego odliczenia

Przy rozliczaniu dochodów z Niemiec stosuje się metodę proporcjonalnego odliczenia. Oznacza to, że dochód z Niemiec wpływa na wysokość stawki podatkowej w Polsce, ale nie jest bezpośrednio opodatkowany.

Przykład: Jeśli zarobiłeś 30 000 € w Niemczech i 20 000 zł w Polsce, twoja stawka podatkowa będzie obliczona na podstawie sumy tych dochodów.

Krok 4: Obliczanie zobowiązań podatkowych

Przy obliczaniu podatku w Polsce uwzględnia się dochody z obu krajów. Następnie oblicza się proporcję, jaką stanowią dochody zagraniczne w całości dochodów. Ta proporcja określa, jaka część podatku zostanie odliczona.

- Suma dochodów z Polski i Niemiec

- Proporcja dochodów zagranicznych do całości

- Kwota podatku zapłaconego w Niemczech

Krok 5: Dołączanie kopii Lohnsteuerbescheinigung

Do zeznania podatkowego dołącz kopię Lohnsteuerbescheinigung. Zeskanuj dokument i załącz go elektronicznie, jeśli składasz PIT online. W przypadku papierowego rozliczenia, dołącz kserokopię.

Tłumaczenie Lohnsteuerbescheinigung nie jest wymagane, ale może ułatwić pracę urzędnikom. Jeśli zdecydujesz się na tłumaczenie, może być ono nieformalne.

Terminy i konsekwencje niedopełnienia obowiązków

| Czynność | Termin |

|---|---|

| Złożenie zeznania PIT | Do 30 kwietnia roku następującego po roku podatkowym |

| Zapłata podatku | Do 30 kwietnia roku następującego po roku podatkowym |

Niedopełnienie obowiązku rozliczenia może skutkować karami finansowymi. Urząd skarbowy może nałożyć grzywnę za niezłożenie deklaracji w terminie. W skrajnych przypadkach może to być traktowane jako przestępstwo skarbowe.

Jak uzyskać zwrot nadpłaconego podatku?

- Dokładnie wypełnij formularz PIT

- Wskaż konto bankowe do zwrotu w zeznaniu

- Złóż PIT w terminie

- Zachowaj kopię Lohnsteuerbescheinigung i potwierdzenie złożenia PIT

Czas oczekiwania na zwrot nadpłaconego podatku wynosi zazwyczaj do 3 miesięcy. W przypadku kontroli skarbowej, termin ten może się wydłużyć.

Najczęstsze błędy przy rozliczaniu Lohnsteuerbescheinigung

- Nieprawidłowe przeliczenie kwot z euro na złotówki

- Pominięcie dochodów z Niemiec w polskim PIT

- Błędne zastosowanie metody unikania podwójnego opodatkowania

- Niezałączenie kopii Lohnsteuerbescheinigung

- Wybór niewłaściwego formularza PIT

Aby uniknąć tych błędów, dokładnie sprawdź swoje rozliczenie przed wysłaniem. W razie wątpliwości skonsultuj się z doradcą podatkowym. Pamiętaj, że prawidłowe rozliczenie podatku z Niemiec to twój obowiązek i ochrona przed potencjalnymi problemami z fiskusem.

Klucz do bezproblemowego rozliczenia Lohnsteuerbescheinigung w Polsce

Rozliczenie Lohnsteuerbescheinigung w Polsce to proces, który wymaga uwagi i dokładności. Kluczem do sukcesu jest zrozumienie, że dokument ten stanowi podstawę do prawidłowego wykazania dochodów z Niemiec w polskim zeznaniu podatkowym. Pamiętaj, że jako polski rezydent podatkowy masz obowiązek zgłosić wszystkie swoje dochody, niezależnie od kraju ich pochodzenia.Wybór odpowiedniego formularza PIT, staranne wypełnienie sekcji dochodów zagranicznych i zastosowanie metody proporcjonalnego odliczenia to kluczowe kroki w procesie rozliczenia. Nie zapomnij o dołączeniu kopii Lohnsteuerbescheinigung do swojego zeznania - to ważny dokument potwierdzający twoje dochody i opłacone podatki w Niemczech.

Pamiętaj o terminach i konsekwencjach niedopełnienia obowiązków podatkowych. Dokładne przygotowanie i sprawdzenie dokumentów może uchronić cię przed popełnieniem typowych błędów i potencjalnymi problemami z urzędem skarbowym. W razie wątpliwości, zawsze warto skonsultować się z profesjonalnym doradcą podatkowym, który pomoże ci prawidłowo rozliczyć podatek z Niemiec w Polsce.